경제적 자유를 위한 안전한 투자방법

경제적 자유를 위한 안전한 투자방법

거인의 포트폴리오 저자 강환국의

경제적 자유를 얻기 위한 투자전략

안녕하세요.

오늘은 즐겨보는 유튜브 소수몽키에서 강환국 저자님의 영상에서 소개된 투자법에 대해서

정리 겸 포스팅을 하려고합니다.

몇 가지 투자전략을 소개해줬지만

그중에서 가장 인상 깊은 투자방법은 고전적인 투자방법인 영구 포트폴리오 전략과

현금비중을 나스닥 비중으로 대체한 투자방법인 LAA전략(게으른 자산배분)이 가장 인상 깊었습니다.

매매도 많지 않고 계좌를 자주 들여다보지 않아도 되어서 말 그대로

게으른 투자자에게 적합한 투자 방법이라고 생각합니다.

<투자방법>

이 투자방법을 알려면 1981년에 개발된 영구 포트폴리오부터 알아야 합니다.

자산을 4등분하여

미국주식, 미국채권, 금, 현금에 각각 25%씩 분배합니다.

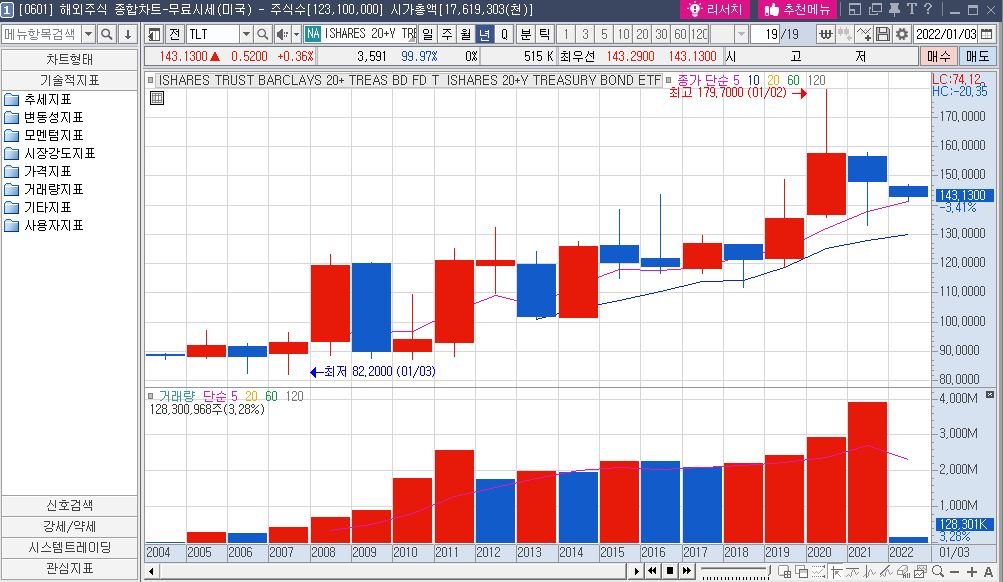

여기서 미국주식은 SPY (S&P500 ETF), 미국채권은 TLT(미국 채권 ETF), 금은 국내 혹은 국외 골드ETF를 투자하면 됩니다.

해당 투자방법은 1년에 한번 씩 포트폴리오를 리밸링싱해주며 1년 후에

미국주식이 상승하여 비중이 커지면 매도하고 하락한 포트폴리오를 추가매수하여 25%로 비중을 일치시켜 줍니다.

50년 동안 해당 투자방법의 복리 수익은 8.6%이고

2008년 금융위기시기에 최악손실은 –12.7%로 당시 주식은 반토막이상으로 손실이 컸는데

방어율이 뛰어난 포트폴리오입니다.

주식이 빠지면 안전자산인 채권과 금으로 돈이 이동하기 때문에 방어력이 좋은 포트폴리오입니다.

해당 포토폴리오의 약점은 현금 25%의 비중입니다.

위험자산인 주식의 비중이 25%밖에 되지 않고 채권 금 현금 까지 나머지 75%비중이 상대적 안전자산이기 때문에 너무 정적인 투자라 생각됩니다.

이를 보완하기 위해 현금 25%를 나스닥에 투자하는 방법이 바로 LAA투자전략입니다.

이 방법으로 투자하였을 때

평균 복리 수익은 10.8%이였으며

2008년 금융위기 때는 –16%의 손실을 보여줬습니다.

영구 포트폴리오보다는 동적인 투자방법이라고 볼 수 있습니다.

그렇다고 무작정 25%를 나스닥에 투자하는 것이 아닙니다.

미국의 주식시장이 안 좋고 경기도 안 좋다면 이 현금비중은 25%는 그대로 유지하며

미국의 경기가 안좋은 기준은 현재 미국의 실업률이 10개월 평균보다 높은 수치라면

경기가 안 좋다고 정의하고 미국 주식수익률이 1년 동안 마이너스라고 한다면 현금으로 대피합니다.

그 밖의 듀얼 모멘텀 전략 등 동적자산배분 전략에 대한 내용도 많이 나왔지만 투자의 중요한 점은 잃지 않아야 한다는 점을 강조했습니다.

20년 동안 매년 20%씩 복리로 벌었다고 한다면 자산이 36배가 불어나지만

18년 동안 복리로 20%씩 벌고 2년 동안 –50%를 맞으면 원금은 경우 6배밖에 커지지 않습니다.

결국 따지고 보면 복리 9.9%인 것입니다.

단순하게 1년에 100%를 벌고 다음해에 –50%를 잃으면 다시 본전이 되는 겁니다.

큰 손실을 맞은 사람은 투자를 아예 담을 쌓거나 위험한 개별주 혹은 선물옵션에 빠지기 때문에

조금씩 꾸준히 버는 것과 잃지 않아야 하는 단순한 원리를 강조했습니다.

포스팅이 유용했다면 좋아요와 구독하기 감사합니다.